摘要:2023年9月3日财政部、税务总局发布2023年第43号公告,明确2023年1月1日至2027年12月31日,允许先进制造业企业按照当期可抵扣进项税额加计5%抵减应纳增值税税额(以下称加计抵减政策)。本文将详细分析该政策对企业利润的影响、以及讲解了如何进行对应的会计处理和纳税申报。

A、政策原文

现将先进制造业企业增值税加计抵减政策公告如下:

一、自2023年1月1日至2027年12月31日,允许先进制造业企业按照当期可抵扣进项税额加计5%抵减应纳增值税税额(以下称加计抵减政策)。

本公告所称先进制造业企业是指高新技术企业(含所属的非法人分支机构)中的制造业一般纳税人,高新技术企业是指按照《科技部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理办法〉的通知》(国科发火〔2016〕32号)规定认定的高新技术企业。先进制造业企业具体名单,由各省、自治区、直辖市、计划单列市工业和信息化部门会同同级科技、财政、税务部门确定。

二、先进制造业企业按照当期可抵扣进项税额的5%计提当期加计抵减额。按照现行规定不得从销项税额中抵扣的进项税额,不得计提加计抵减额;已计提加计抵减额的进项税额,按规定作进项税额转出的,应在进项税额转出当期,相应调减加计抵减额。

三、先进制造业企业按照现行规定计算一般计税方法下的应纳税额(以下称抵减前的应纳税额)后,区分以下情形加计抵减:

1.抵减前的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减;

2.抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;

3.抵减前的应纳税额大于零,且小于或等于当期可抵减加计抵减额的,以当期可抵减加计抵减额抵减应纳税额至零;未抵减完的当期可抵减加计抵减额,结转下期继续抵减。

四、先进制造业企业可计提但未计提的加计抵减额,可在确定适用加计抵减政策当期一并计提。

五、先进制造业企业出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额。

先进制造业企业兼营出口货物劳务、发生跨境应税行为且无法划分不得计提加计抵减额的进项税额,按照以下公式计算:

不得计提加计抵减额的进项税额=当期无法划分的全部进项税额×当期出口货物劳务和发生跨境应税行为的销售额÷当期全部销售额

六、先进制造业企业应单独核算加计抵减额的计提、抵减、调减、结余等变动情况。骗取适用加计抵减政策或虚增加计抵减额的,按照《中华人民共和国税收征收管理法》等有关规定处理。

七、先进制造业企业同时符合多项增值税加计抵减政策的,可以择优选择适用,但在同一期间不得叠加适用。

特此公告。

财政部 税务总局

2023年9月3日

B、该政策对企业利润的影响

执行该政策后对制造业高新技术企业的利润影响主要来自于增值税加计抵减部分导致增值税及其附加税纳税额减少产生的利得。

下面以案例分析对利润的具体影响:

假设:

1、某制造业高新技术企业增值税税率13%,增值税附加税费合计10%,企业所得税税率15%,毛利率25%,当月不含税销售额5000万元,无出口业务;

2、产品成本中能够取得进项的比例为80%(制造业一般人工成本无进项可抵扣);

3、销售费用率5%,销售费用可取得进项的比例为30%;

4、管理费用率4%,管理费用可取得进项的比例为10%;研发费用率3%,均符合加计扣除,无进项;

5、财务费用率0.5%,可取得的进项忽略不计;

6、加计抵减后均有足额的销项税额能够用于抵扣;

7、营业外收支忽略不计。

那么该政策变化前后对企业利润的影响如何?具体分析详见下表:

结论:如上表所示,增值税加计抵减后该企业净利润率增加了0.38个百分点,增值税税负率下降了0.4个百分点。

C、执行该政策后的会计处理

1、增值税科目会计处理规定

根据财会[2016]22号财政部关于印发《增值税会计处理规定》的通知,增值税一般纳税人应在“应交增值税”明细账内设置“进项税额”、“销项税额抵减”、“已交税金”、“转出未交增值税”、“减免税款”、“出口抵减内销产品应纳税额”、“销项税额”、“出口退税”、“进项税额转出”、“转出多交增值税”等专栏。

根据文件规定,纳税人应单独核算加计抵减额。所以为了符合文件规定,建议设置 “应交税费-增值税加计抵减”科目,用于计提时和结转时使用,设置“应交税费-应交增值税-减免税款(加计抵减)”科目用于实际抵减时使用。通过单独设置相关科目,可以方便地统计出当期计提、抵减和结余额。

2、加计抵减形成利得的会计处理

此项收入与企业日常经营无关,应当适用“政府补助”收益,适用科目为其他收益。

3、涉及加计抵减的会计分录

(1)计算可抵减额时

借:应交税费—增值税加计抵减 20.12

贷:其他收益—增值税加计抵减 20.12

(2)实际抵减时

借:应交税费—应交增值税—减免税款(加计抵减)20.12

贷:应交税费—增值税加计抵减 20.12

注:若当月无法全部抵减,即应纳增值税额已经为0,但应交税费—增值税加计抵减额仍有余额时,则可全部结转下期进行抵减。

D、执行该政策后的纳税申报表填写

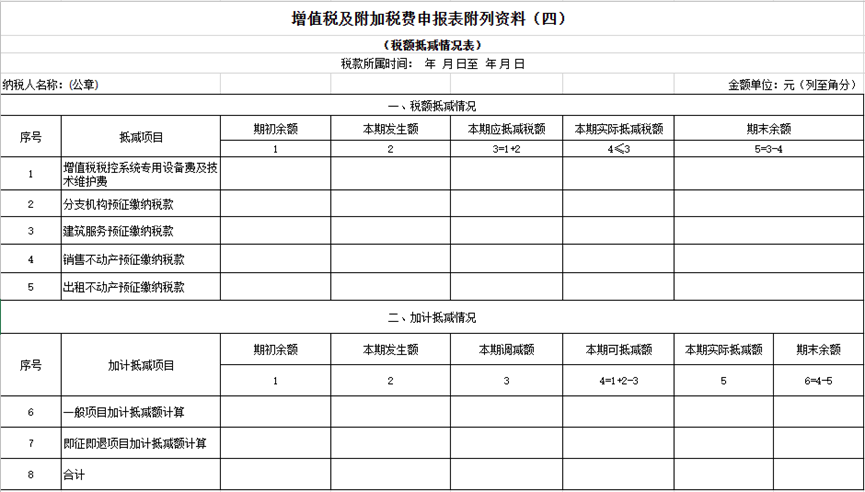

在本案例中,需在《增值税及附加税费申报表附列资料(四)(税额抵减情况表)》第6行第2列“本期发生额”中填列201200,第3列“本期调减额”中填列0,第4列“本期可抵减额”中填列201200,第5列“本期实际抵减额”中填列201200,第6列“期末余额”填列0。

E、执行本政策的注意点

1、当期可加计抵减的进项税额,包含所有进项税额;无论是购进不动产的,还是购进货物的,或是购进服务的,只要是按规定可以抵扣的进项税额,甚至包括通行费这些计算抵扣的项目。

2、按照现行规定不得从销项税额中抵扣的进项税额,不得计提加计抵减额;已计提加计抵减额的进项税额,按规定作进项税额转出的,应在进项税额转出当期,相应调减加计抵减额。比如购进货物用于集体福利或个人消费的,由于其进项税额不得抵扣,所以也不允许用此进项税额计算加计抵减。

- 关键词:制造业 企业增值税 增值税抵减政策

- 浏览量:11984

- 来 源:国科财税管家

- 编辑:白芷

- 声明:凡本网注明" 来源:仪商网"的所有作品,版权均属于仪商网,未经本网授权不得转载、摘编使用。

经本网授权使用,并注明"来源:仪商网"。违反上述声明者,本网将追究其相关法律责任。

本网转载并注明自其它来源的作品,归原版权所有人所有。目的在于传递更多信息,并不代表本网赞同其观点或证实其内容的真实性,不承担此类作品侵权行为的直接责任及连带责任。如有作品的内容、版权以及其它问题的,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。

本网转载自其它媒体或授权刊载,如有作品内容、版权以及其它问题的,请联系我们。相关合作、投稿、转载授权等事宜,请联系本网。

QQ:2268148259、3050252122。 -

-

云南推进工业领域大规模设备更新政策解读|2024-05-15

云南推进工业领域大规模设备更新政策解读|2024-05-15 -

山东加快工业领域设备更新,2027年规上工业企业数字化转型基本全覆盖政策解读|2024-05-14

山东加快工业领域设备更新,2027年规上工业企业数字化转型基本全覆盖政策解读|2024-05-14 -

小菲课堂|选择FLIR专业软件,压缩气体泄漏数据“一目了然”!工程师园地|2024-05-13

小菲课堂|选择FLIR专业软件,压缩气体泄漏数据“一目了然”!工程师园地|2024-05-13 -

重大利好,江苏发布高校仪器设备更新清单:2024年5万台(套),2027年20万台(套)!政策解读|2024-05-11

重大利好,江苏发布高校仪器设备更新清单:2024年5万台(套),2027年20万台(套)!政策解读|2024-05-11 -

新时代绿色龙江建设60条政策措施政策解读|2024-05-09

新时代绿色龙江建设60条政策措施政策解读|2024-05-09 -

江西省推动大规模设备更新和消费品以旧换新政策解读|2024-05-09

江西省推动大规模设备更新和消费品以旧换新政策解读|2024-05-09 -

《河北省推动大规模设备更新和消费品以旧换新实施方案》政策解读政策解读|2024-05-07

《河北省推动大规模设备更新和消费品以旧换新实施方案》政策解读政策解读|2024-05-07 -

设备更新 新政发布 | 海南省大规模设备更新和消费 品以旧换新实施方案政策解读|2024-05-07

设备更新 新政发布 | 海南省大规模设备更新和消费 品以旧换新实施方案政策解读|2024-05-07 -

北京市人民政府关于印发《北京市积极推动设备更新和消费品以旧换新行动方案》的通知政策解读|2024-05-06

北京市人民政府关于印发《北京市积极推动设备更新和消费品以旧换新行动方案》的通知政策解读|2024-05-06 -

五部门出台中国首台(套)重大技术装备检测评定新规政策解读|2024-04-24

五部门出台中国首台(套)重大技术装备检测评定新规政策解读|2024-04-24