10月26日,鼎阳科技(688112.SH)披露2023年第三季度报告。

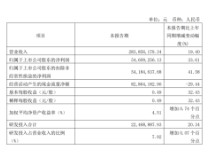

尽管受国内经济增长放缓,国内市场需求不及预期,增速回落的影响,但公司2023年1-9月仍实现营业收入34,941.01万元,同比增长30.76%;归属于上市公司股东的净利润11,902.14万元,同比增长18.40%,归属于上市公司股东的扣除非经常性损益的净利润11,947.41万元,同比增长29.63%。公司2023年1-9月毛利率为61.62%,相比去年同期提升4.02个百分点。

营业收入及利润增长的原因如下:

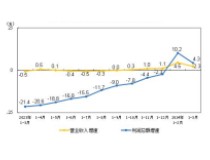

1、境内市场保持较快增长的同时,境外市场需求增速企稳回升。1-9月公司境内市场营业收入同比增长48.37%,增速仍处于高位;境外市场增速21.29%,比上半年的增速21.00%有所提升,增速企稳回升。

2、高端化发展战略持续推进,成效显著。

总体上,1-9月公司四大主力产品中,各档次产品销售收入均持续增长,中端产品、高端产品价量齐升,继续维持高速增长的良好势头。其中高端产品1-9月营业收入同比增长59.81%,高端产品占比提升至20.98%,比去年同期的17.45%提升3.53个百分点,拉动四大类产品平均单价同比提升26.87%。

从产品的销售单价上看,2023年1-9月与去年同期比较,销售单价1万以下的产品,销售额增长10.66%,销售单价1万以上的产品,销售额增长55.28%,其中销售单价3万以上的产品,销售额增长100.91%,销售单价5万以上的产品,销售额增长212.54%。售价越高的产品,增长越快,这也体现了高端化战略的成效。

3、射频微波类产品市场空间大、增速快、毛利率高,公司该类产品矩阵完善,促进了营业收入及利润的快速增长。1-9月公司境内射频微波类产品同比增长76.36%,继续保持较高的增长势头。射频微波类产品的持续高速增长,促进了营收及利润的快速增长。

4、持续加大了研发及销售方面的投入,为未来的发展打下了坚实的基础。1-9月研发费用5,446.60万元,同比增长58.74%,占营业收入的比例15.59%,比上年同期提升2.75个百分点;销售费用5,394.25万元,同比增长37.59%。

5、1-9月利息收入同比减少232.16万元,降低了利润的增长速度。剔除母公司利息收入的影响,归属于上市公司股东的扣除非经常性损益的净利润同比增长45.17%。